※本ページはアフィリエイトリンク(広告)を含みます

- 債券に投資してみたいがどの銘柄が良いのかわからない

- 債券投資におすすめの証券会社が知りたい

- 債券の選び方がわからない

債券は株式に比べて価格変動が小さい傾向がある投資先だ。

また、株式とは違った値動きの特徴があるため、すでに株式に投資している場合の分散投資先としても活用しやすい。

上手く債券を活用し、安定的なリターンを獲得していこう。

本記事では、債券に投資する方法やおすすめの債券銘柄、債券ファンドについて解説していく。

債券投資におすすめの証券会社や運用相談先も紹介するので、ぜひ本記事を参考に債券への投資を始めてみよう。

債券に投資するには2つの方法がある

債券に投資を行う方法は主に以下の2つだ。

- 個別の債券を買う

- 債券ファンドを買う

それぞれの投資法について解説していくので、ぜひ参考に債券投資の方法を検討しよう。

個別の債券を買う

まず、個別の債券を買う方法が挙げられる。企業や国、地方公共団体が資金調達のために発行する債券を購入し、運用を行う方法だ。

新規で発行される債券を「新発債」、すでに発行されて市場で取引されている債券を「既発債」と呼ぶ。

それぞれの特徴を踏まえ、投資先を検討しよう。

新発債は、発行時期や金額などが事前に発表された上で、一定の募集期間内に金融機関等で購入できる。

あらかじめ決められた価格と利率で発行されるため、収益の見通しを立てやすいことが特徴だ。

既発債は、市場の需給バランスによって価格が変動している。金利の動向などによって価格が動き、利回りも同じように変動する仕組みになっている。

既発債の方が新発債よりも商品の選択肢は多く、売買しやすいことが特徴だ。

債券ファンドを買う

債券で運用される投資信託「債券ファンド」を購入する方法もある。ファンドに資金を投じることで、間接的に債券に投資を行うという方法だ。

債券ファンドは複数の個別債券で運用されているため、リスクの分散効果が高い点が特徴となっている。

特定の銘柄のリスク要因に左右されにくく、比較的安定したリターンを期待できる点が債券ファンドのメリットだ。

また、運用をファンドに一任できるため、銘柄選定や売買タイミングの見極めなどをしなくて済む点も債券ファンドを購入する利点である。

手間や時間をかけずに債券で運用できるため、忙しい方や投資初心者の方でも安心して投資を行えるだろう。

個別の債券への投資が難しいと感じる方は、債券ファンドの購入も検討しておくと良い。

\ あなたに合うアドバイザーを診断 /

債券に投資するなら!おすすめの銘柄3選

個別の債券に投資をしたいのであれば、以下の3つの銘柄がおすすめだ。

- 個人向け国債

- 米国国債

- アップル

ここでは、それぞれの銘柄の特徴について解説していく。個別の債券への投資を検討している方は、ぜひ参考にしてほしい。

個人向け国債

個人向け国債とは、個人でも購入しやすいように作られた日本国債である。

日本政府が元本の償還や利子の支払いに対する責任を負っており、低リスクな債券のなかでも安全性が高い金融商品だ。

個人向け国債は毎月募集が行われており、翌月に発行される仕組みとなっている。

発行される個人向け国債の種類は以下の3つだ。

- 変動10年

- 固定5年

- 固定3年

変動10年は利率が変動する仕組みで10年後に償還される債券、固定5年・固定3年は固定金利で5年後・3年後に償還される債券である。

2025年2月発行の債券は、変動10年が年率0.75%、固定5年が年率0.77%、固定3年が年率0.62%という利率になっている。

高い利回りで運用することは難しいものの、安全性の高さが大きな魅力の商品だ。

「銀行預金の利率では物足りない」「でもなるべくリスクは取りたくない」という方は、個人向け国債から債券投資を始めてみると良いだろう。

米国国債

米国国債も安全性が高い投資先として人気の金融商品だ。世界中の投資家が投資対象として選んでおり、安定的なリターンを期待できる点が魅力となっている。

日米の金利水準は時期によって変動するが、米国国債は米ドル建てで運用するため、為替変動の影響を受ける。

米ドル建てで運用されるため、円建ての債券に比べて為替変動による損益が生じる点に注意が必要だ。

また、米国国債は市場規模が大きく、多くの投資家が売買を行っている。そのため取引が成立しやすく、換金性に優れていることも米国国債の強みとして挙げられる。

米国国債は償還期限に応じて以下のような名称が付けられている。

- トレジャリービル(償還期限1年以内)

- トレジャリーノート(償還期限1年超10年以内)

- トレジャリーボンド(償還期限10年超)

通常、償還期限までの期間が長い方が価格が変動しやすく、リスクが相対的に大きくなる。リスク・リターンのバランスを考えて米国国債を選択しよう。

アップル

ここまで日本と米国の「国債」を紹介してきたが、アップルの債券は民間企業が発行する「社債」である。

アップルが発行する社債は、社債の一例として検討されることがある。

社債は一般的に国債に比べて信用リスクが大きくなる傾向にあるため、発行体の信用力や発行条件を確認したうえで検討しよう。

社債のリスクは発行体の財務状況や業績、発行条件などによって異なる。

購入時には、目論見書等で利率や償還条件に加え、格付(付与されている場合)も確認することが重要だ。

格付は信用リスクを判断する材料の一つとして活用できる。

米ドル建てで発行されているため、為替変動によるリスクは伴う。

為替変動リスクなども踏まえ、社債への投資を検討する際の一例として発行条件を確認してみると良いだろう。

\ あなたに合うアドバイザーを診断 /

投資目的・期間別に見るおすすめの債券

債券はあらかじめ償還期間が定められているため、運用計画を立てやすいことが特徴だ。

投資目的や運用期間に応じて適切な商品を選び、計画的に運用を進めていこう。

ここでは、債券を選ぶ基準や投資目的別におすすめの債券について解説していく。

債券を選ぶ基準

債券を選ぶ基準として主に以下の2点が挙げられる。

- 運用期間

- リスク・リターン

まず「債券をいつまで運用するか」「いつまでに資金を準備したいのか」という点を明確にしよう。

運用期間と債券の償還期間を合致させることで、計画的に運用を行うことが可能だ。

例えば、5年後に迎える子どもの大学進学に向けた運用を行いたい場合、償還期間が5年の債券を活用すると良い。

一方、10年以上先の老後に向けて資産運用をしたいのであれば、償還期間が10年以上の長期にわたる債券への投資が適切だ。まずは自分自身の運用期間を明確にしよう。

また、リスクとリターンのバランスも重要な要素である。投資目的に合わせ、適切なリスク・リターンのバランスを見極めよう。

例えば、子どもの進学費用は金額を変更することはできないため、なるべく運用資産が減りにくい投資先を選ぶべきである。

一方、10年以上先の老後資金については、万が一減ったとしても老後を迎えるまでにカバーできるため、多少リスクを取っても良いだろう。

運用期間とリスク・リターンを踏まえ、最適な投資先を見極めよう。

投資目的別のおすすめ債券

投資目的に応じたおすすめの債券の種類をそれぞれ紹介していく。自分の投資目的や運用期間に合った債券を選択しよう。

リスクを抑えた運用を行いたい場合

数年後に控えた子どもの進学費用の準備など、リスクを抑えた運用を行いたい場合は以下のような債券がおすすめだ。

- 個人向け国債

- 米国国債

- 格付けが高い円建て社債

前述の通り、個人向け国債や米国国債は安全性が高く、流動性も高いため取引しやすいことが特徴だ。

リスクを抑えて運用したい場合にまず検討すべき投資先と言えるだろう。

また、格付機関による格付けが高い企業の債券を購入するという手もある。

格付けが高い社債は国債と同じように安定性が高く、大きな損失を抱えるリスクは低い。

円建ての債券であれば為替リスクも回避でき、安定したリターンを期待できるだろう。

例えば、信用格付けが高い企業の社債が選択肢となる。業種や企業によって信用力は異なるため、格付や財務情報などで確認しよう。

上記の投資先を探し、低リスクな運用で資産を減らさないように債券投資を実践しよう。

リターンを狙いたい場合

10年以上先に迎える老後に備えた資産運用など、ある程度リスクを取ってリターンを狙いたい場合は以下のような債券がおすすめだ。

- 外貨建て社債

- 償還期間が長い債券

まず、米ドルや豪ドルなどの外貨で運用される社債が選択肢に入る。

金利水準が高い国・地域で発行される債券は高い利回りで運用できる可能性が高く、相対的に大きなリターンを得られる。

先ほど紹介したアップルの債券も米ドル建てで発行されており、債券自体のリターンに加えて日本円と米ドルの為替レート変動による損益も生じる。

購入時よりも円高になると為替差損、円安になると為替差益を得られることが特徴だ。

国内の大手企業が外貨建てで社債を発行しているケースもあるため、投資を検討してみると良いだろう。

また、償還期間が長い債券もリターンを狙いたいときにおすすめである。償還期間が長いほど金利変動の影響を受けやすく、価格の変動も大きくなりやすい。

償還期間が長い債券は価格の変動も大きく、タイミングによっては途中売却で利益を得ることもできる。

満期まで保有して高い利回りでの運用を継続したり、債券市場で売却益を得たりと運用の自由度も高い。

ある程度のリスクを許容し、資産の増加を目指したい場合は上記の投資先を検討してみよう。

資産運用、誰に相談する?

簡単な質問に回答するだけ!

あなたに合った

資産運用アドバイザーを紹介

\ 簡単60秒!相談料はずっと無料 /

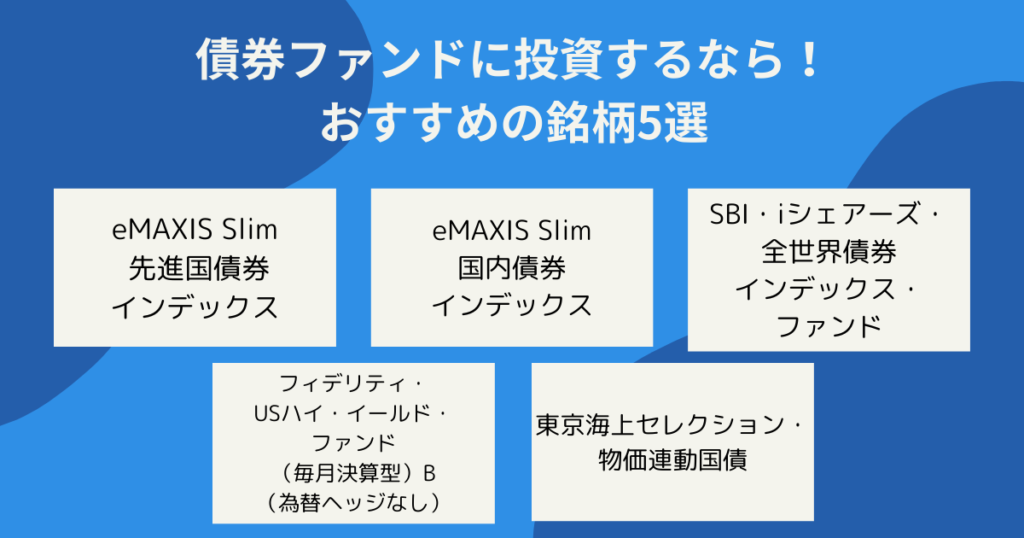

債券ファンドに投資するなら!おすすめの銘柄5選

個別債券ではなく、債券ファンドへの投資を検討しているのであれば以下の5銘柄がおすすめだ。

- eMAXIS Slim 先進国債券インデックス

- eMAXIS Slim 国内債券インデックス

- SBI・iシェアーズ・全世界債券インデックス・ファンド

- フィデリティ・USハイ・イールド・ファンド(毎月決算型)B(為替ヘッジなし)

- 東京海上セレクション・物価連動国債

それぞれのファンドの特徴や魅力を紹介するので、ぜひ参考に投資先を選んでみてほしい。

eMAXIS Slim 先進国債券インデックス

eMAXIS Slim 先進国債券インデックスは、三菱UFJアセットマネジメントが運用を行う債券ファンドである。

日本を除く先進国の債券市場の値動きに連動する投資成果を目指して運用が行われるインデックスファンドだ。

米国や欧州諸国、イギリス、カナダ、オーストラリアなど、さまざまな国・地域に分散されているため、特定の地域のリスク要因に左右されにくい。

安定的なリターンを期待できることが特徴のファンドだ。

eMAXIS Slimシリーズの信託報酬等の運用コストは商品ごとに異なるため、購入前に目論見書等で確認しておこう。

コストを抑えて運用したい場合は、信託報酬(年率)などの運用コストも含めて投資先を比較するとよい。

「先進国債券に投資をしたい」「低コストで債券に分散投資をしたい」という方は本ファンドへの投資をおすすめする。

eMAXIS Slim 国内債券インデックス

eMAXIS Slim 国内債券インデックスも三菱UFJアセットマネジメントが運用を行う債券ファンドである。

日本の債券市場の値動きに連動する投資成果を目指して運用が行われるインデックスファンドだ。

国内債券を対象に運用されるため、組入資産の内訳は月次レポート等で確認できる。

残存期間が異なる債券が組み合わされており、バランス良く国内の債券に分散投資を行えることが特徴だ。

信託報酬等の運用コストは商品ごとに異なるため、購入前に目論見書等で確認しておこう。

国内のあらゆる債券に分散投資をしてもコストが抑えられるため、投資初心者の方も安心して運用を行えるだろう。

「国内債券に投資をしたい」「コストを抑えた運用を実践したい」という方は本ファンドの活用がおすすめだ。

SBI・iシェアーズ・全世界債券インデックス・ファンド

SBI・iシェアーズ・全世界債券インデックス・ファンドは、SBIアセットマネジメント株式会社が運用を行う債券ファンドである。

グローバルな債券市場の値動きに連動する投資成果を目指して運用されるインデックスファンドだ。

先進国の債券市場だけでなく、新興国にも投資を行える点が本ファンドの大きな特徴である。

比較的安定性が高い米国債券を中心に構成しつつ、一部にリスクが大きい新興国債券を組み入れることでリターンも狙っていく。

バランス良く投資できることが特徴のファンドだ。

信託報酬等の運用コストは商品ごとに異なるため、購入前に目論見書等で確認しておこう。

証券会社によっては保有額に応じたポイント還元等のサービスがある場合があるため、条件を確認しておこう。

「全世界の債券に分散投資をしたい」「ポイントをもらいながら債券ファンドで運用したい」という方は本ファンドへの投資を検討してみよう。

フィデリティ・USハイ・イールド・ファンド(毎月決算型)B(為替ヘッジなし)

フィデリティ・USハイ・イールド・ファンド(毎月決算型)B(為替ヘッジなし)は、フィデリティ投信が運用を行う債券ファンドである。

米ドル建ての高利回り事業債を中心に投資を行い、信託財産の成長を図るアクティブファンドだ。

ここまで紹介してきたファンドは指数との連動を目指す商品だったが、本ファンドは資産の増加を目指してファンドマネージャーが運用判断を行う商品である。

インデックスファンドに比べると運用コストが高めに設定される場合があるものの、高いリターンを目指せるファンドだ。

本ファンドでは格付けが低く、相対的に利回りが高い債券への分散投資でリターンを狙っている。

Bコースの場合は毎月収益が分配されるため、定期的なインカムゲインを得られる点が大きな魅力だ。

「リスクを取って高利回りの運用を行いたい」「定期的に分配金を受け取りたい」という方は本ファンドを活用すると良いだろう。

東京海上セレクション・物価連動国債

東京海上セレクション・物価連動国債は、東京海上アセットマネジメントが運用を行う債券ファンドである。

日本の物価連動国債に投資を行い、将来のインフレリスクを回避することで資産価値の保全を図りつつ、安定的な収益を確保を目指すファンドだ。

物価連動国債とは、物価の動向に合わせて価格が変動する仕組みの債券である。

日本国内の物価の上昇に伴ってファンドの基準価額が上昇するため、インフレによる物価上昇のリスクに対応できる点が強みだ。

インフレが進むと実質的な購買力が目減りするため、インフレリスクへの備えとして物価連動国債が選択肢となることがある。

インフレ対策のひとつとして物価連動国債に投資を行うことを検討してみると良いだろう。

「インフレに負けない資産を保有したい」「物価上昇が続くと見込んでいる」という方は本ファンドへの投資がおすすめだ。

\ あなたの条件に合う資産運用アドバイザーを診断 /

債券投資におすすめの証券会社

債券に投資したいのであれば、以下の証券会社がおすすめだ。

- SBI証券

- 楽天証券

- マネックス証券

それぞれの証券会社の特徴やおすすめの理由を解説していく。

SBI証券

SBI証券は、大手のネット証券の一つだ。

SBIグループは個人投資家にも利用されているネット証券グループだ。

SBI証券の強みは「商品ラインナップが豊富である」という点だ。一般的にネット証券は債券の取り扱い数が少なく、投資先の選択肢が限られてしまうケースが多い。

しかしSBI証券では円建て・外貨建ての債券を多く取り扱っており、さまざまな選択肢から商品を選ぶことができる。

また、債券ファンドも取り扱っており、国内・海外を合わせた投資信託のなかから選択できる。

非常に多くの選択肢が設けられており、幅広い投資ニーズに対応できることがSBI証券の強みだ。

「さまざまな選択肢から投資先を選定したい」「債券ファンドへの投資を検討している」という方は、SBI証券の利用を検討してみると良いだろう。

\ 累計口座数1,000万突破!手数料無料で取引するなら /

楽天証券

楽天証券は、SBI証券と並んで個人投資家から人気を集める大手ネット証券だ。

個人投資家から利用される大手ネット証券の一つであり、投資初心者にも利用されている。

投資初心者から多く選ばれていることが楽天証券の特徴だ。

楽天証券では、外国債券を豊富に取り扱っていることが魅力として挙げられる。

外国債券の既発債を取り揃えており、商品ラインナップから投資先を検討できることが魅力だ。

楽天証券では、外国債券の利子や償還金を外貨のまま受け取れる「外貨決済サービス」を提供している。

利子の受け取り時や元本の償還時に円高となっている場合、外貨のまま受け取って円安になるまで待つことができる。

また、海外旅行のために外貨のまま持っておくことも可能だ。

「外国債券に投資をしたい」「外国債券の為替リスクが気になる」という方は、楽天証券の口座開設を検討してみると良いだろう。

マネックス証券

マネックス証券は、外国資産の投資に強みを持つ大手ネット証券だ。

特に強いのが米国株・中国株だが、外国債券についても豊富な銘柄を取り扱っている。

米ドルなどの先進国通貨だけでなく、さまざまな通貨建ての外国債券を取り扱っている場合があることが特徴だ。

まとまった金額の投資が必要となることも多い債券だが、マネックス証券では比較的少額から購入できる債券を取り扱っている場合もある。

債券投資の経験が少ない初心者の方でも、安心して少額から投資を始められることが魅力だ。

また、マネックス証券でも「外貨決済サービス」が提供されており、外貨のままで利子や償還金を受け取れる。

タイミングを見極めて為替差益を狙ったり、外国資産に投資する元手として活用したりできる点も大きなメリットだ。

「あらゆる外国債券に投資をしてみたい」「少額から債券投資を始めたい」という方は、マネックス証券で債券投資をスタートしてみると良いだろう。

債券投資を始めるなら専門家に相談しよう

債券投資を始めたいのであれば、専門家への相談がおすすめだ。

ここでは、債券投資のメリットや難しさを紹介し、専門家に相談すべき理由を解説していく。

債券投資のメリット

債券投資のメリットとして以下の2点が挙げられる。

- 安定性が高い

- 収益の見通しを立てやすい

債券は利子の支払いや元本の償還が契約条件として定められており、比較的安全な投資先と言われている。

債券市場における値動きも株式に比べると小さく、安定性の高さが魅力の金融商品だ。相対的に値動きが小さい傾向がある点が債券のメリットである。

また、債券はあらかじめ決められた利率にしたがって利子が支払われ、満期も決まっている。

「いつどれくらい利子が支払われるか」「いつまで運用を行うか」という点が決まっているため、収益の見通しを立てやすいことが魅力だ。

債券投資の難しさ

安定性の高さや収益の見通しの立てやすさが魅力の債券だが、一方で以下のような難しさもある。

- 情報の入手が難しい

- 銘柄選びが難しい

債券は、株式や投資信託に比べると個人投資家にとっては馴染みが薄い投資先であり、情報にアクセスすることも容易ではない。

投資判断に必要な情報の入手ができず、適切な判断を行うことが難しいという点がデメリットだ。

また、債券は国内外に数多くの銘柄が存在しており、自分に合った銘柄を選ぶことは容易ではない。

同じ発行体でも償還期間が異なる債券を複数発行しているケースが多く、それぞれ利率も異なる。

情報の入手が難しいなかで数ある債券から自分に合った投資先を見極めることは非常に難しい。

自分ひとりだけで債券投資を成功させることは簡単ではないことが分かるだろう。

専門家に相談すべき理由

上記のような難しさがあることを踏まえると、債券投資を行う際には専門家への相談をおすすめする。専門家に相談すべき理由は主に以下の2点だ。

- 的確な情報を得られる

- 最適化された投資戦略を構築できる

債券は情報を入手しにくい点がデメリットであり、運用の難しいポイントだが、専門家に相談することで的確な情報を得られる。

債券投資に必要な情報をスピーディーにキャッチでき、投資判断に活用できる点は大きなメリットだ。

債券に投資を行う際は、マーケットや経済の動向をチェックしつつ、個別銘柄の分析も必要となるが、自分ですべての情報を入手・分析することは容易ではない。

投資環境の分析を専門とするプロに相談し、助言をもらうことが大切だ。

また、自分の運用目的やリスク許容度に合わせた投資戦略を構築できることも専門家に相談すべき理由に挙げられる。

個々のニーズに合わせて商品を選んだり、投資先の配分比率を決定したりと、カスタマイズされた投資戦略で債券投資を始められる点は大きなメリットと言えるだろう。

自分に合った投資戦略で効率的に資産運用を行うためにも、投資助言を専門とするアドバイザーに相談してみよう。

\ あなたの条件に合う資産運用アドバイザーを診断 /

おすすめの銘柄を参考に債券投資を始めよう

債券に投資を行う方法として「個別の債券を買う」「債券ファンドを買う」という2つが挙げられる。

本記事で紹介したおすすめの銘柄を参考に、自分に合った投資先銘柄を探してみよう。

実際に債券を選ぶ際には、自分自身の投資目的や運用期間に合わせて最適な商品を見極めることが重要だ。

本記事で紹介した債券投資におすすめの証券会社を活用し、取り扱っている債券のなかから最適な商品を見つけ出そう。

しかし債券投資は情報の入手が難しく、数あるなかから自分に合った銘柄を探すことも容易ではない。

投資助言を行う専門家に相談しながら投資戦略を構築することで、効果的な運用が期待できる。

まずは、信頼できる相談先を探して、相談してみてはいかがだろうか。

\ あなたの資産運用を任せるプロを診断 /

おすすめの債券に関するQ&A

\ あなたの資産運用を任せるプロを診断 /

参考・出典

- 財務省『個人向け国債の発行条件等について(令和7年2月発行分)』(公表日/更新日:2025-01-08)

- 【例外】U.S. Department of the Treasury TreasuryDirect『Understanding Pricing and Interest Rates』(参照日:2026-03-03)