- IFAは「金融商品仲介業者」として金融庁から登録を受けた資産運用の専門家

- 金融機関から独立しているため、顧客に最適な方法でお金のあらゆる悩みを解決

- 転勤がないため、一生涯のサポートが可能

- IFAは「資産運用ナビ」で探せる

資産運用を始めるにあたり、信頼できるプロに相談したいと考える人は多いだろう。

銀行や証券会社が一般的な相談先だが、近年注目を集めているのが「IFA」という新しい選択肢だ。

しかし、IFAとは何か、従来の金融機関とどう違うのか分からない人も多いはず。

本記事では、IFAの基本的な仕組みや他の相談先との違いを分かりやすく解説する。

資産運用の相談先を選ぶ際の参考にしてほしい。

IFA(独立系ファイナンシャルアドバイザー)とは?

「IFA(独立系ファイナンシャルアドバイザー)」という言葉は聞いたことがあるが、実際にどのような存在なのか詳しく知らないという人も少なくないだろう。

欧米ではIFAが資産運用の相談先として一般的に知られているが、日本ではまだ認知度は低い。

アドバイザーナビで2024年6月に行ったアンケート調査でもIFAの認知度は21.8%にとどまっていた。

資産運用の相談先としてIFAを検討するなら、まずはIFAがどういったものなのか、その特徴や仕組みを把握しておく必要があるだろう。

そこで以下の4つのポイントを整理しよう。

- IFAの定義

- 日本のIFAの規模

- 3つの特徴

- 相談できる内容

全容を整理して、あなたの資産運用に対する悩みやニーズに合っているか確認してほしい。

IFAの定義

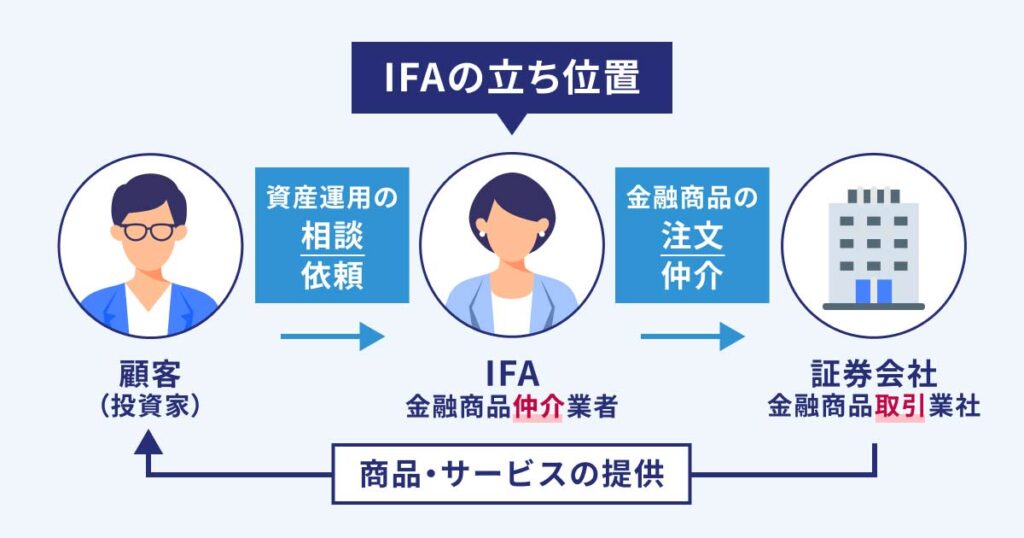

端的に説明するとIFAの定義は以下の通りだ。

- IFAはIndependent Financial Advisorの略称

- 日本語では「独立系ファイナンシャルアドバイザー」

- 法的には「金融商品仲介業者」として分類

しかし、これだけではなんのことかよく分からないだろう。

例えば、証券会社は資産運用の相談先であると同時に金融商品を自ら提供・販売する会社である。

一方、IFAは金融商品を自ら提供することはなく、あくまで証券会社などの金融機関の商品を顧客に「仲介」する役割を担っている。

IFAと証券会社の役割を比較すると、IFAの立ち位置がより明確になるだろう。

- 証券会社

金融商品取引業者 - IFA

金融商品仲介業者

IFAとは、資産運用をしたい顧客と証券会社などの金融機関との間に入り、金融商品の注文を仲介する業者のことだ。

IFAは金融商品を直接販売する立場ではなく、販売会社と資本関係がないため、顧客に対して中立的な立場で資産運用の相談に乗ることができる。

そのため、独立系ファイナンシャルアドバイザーと呼ばれているのだ。

IFAは通常、IFA法人と呼ばれる会社に所属しており、アドバイザー個人と法人を合わせて「IFA」と表現することもある。

日本のIFAの規模

- 日本のIFAの規模は近年、順調に伸びている

- IFAは日本では証券会社の外務員に比べると非常に少ない

- 米国ではIFAの方が証券会社の外務員よりも多い

参考:日本証券業協会 金融商品仲介業者の登録外務員数 より作成

日本証券業協会によると、2024年12月末時点での日本国内におけるIFA外務員数は9,320人と公表されている。

グラフを見ると、2020年には約4,000人だった国内IFAの人数は、4年間で2倍以上に増加したことがわかる。

現在、日本のIFAは資産運用分野において順調に存在感を高めている状況だ。

ただし、日本証券業協会の統計によると2024年12月末時点で証券会社勤務の外務員は69,965人(従業員数は85,820人)であり、IFAの外務員は国内では未だ少数派だ。

一方、米国では日本と事情が異なる。

少し古い統計1ではあるが、日本のIFAに相当する米国の独立アドバイザーは2017年時点で127,681人に対して証券会社勤務の外務員は47,470人となっている。

米国では日本のIFAに相当する独立系アドバイザーの方が証券会社所属の外務員よりも多い。

米国のIFA事情

米国の独立系アドバイザーは一般的にIFAという名称は用いられていない。

米国は金融商品の仲介をするIBD(Independent Broker/Dealer)と投資顧問業のRIA(Registered Investment Advisor)と分けるのが一般的。

IBDとRIA、その複合型をまとめて独立系アドバイザーと括ることができる。

一方、日本では独立系のアドバイザーを全てIFAとまとめることが多い。

現在、資産運用の相談先として日本のIFAは急速に存在感が増してきているが、未だ証券会社所属のアドバイザーに比べると少数派の域を出ない。

しかし、資産運用先進国の米国では国内IFAに相当する独立系のアドバイザーは証券会社所属の外務員を超える人数が活躍している。

つまり、米国の資産運用の世界では投資家にとって身近な存在だ。

今後、日本でもIFAが米国のように個人投資家の資産運用相談先として浸透するかどうかが注目される。

3つの特徴

IFAには大きく分けて3つの特徴がある。

- 生涯担当制

- 豊富な商品ラインナップ

- ワンストップでお金の相談ができる

生涯担当制

まず、証券会社や銀行と大きく違うのがIFAは原則、生涯担当制という点だ。

証券会社や銀行の資産運用担当者は2〜3年で転勤や異動になることが珍しくない。

そのため、相談者が慣れてきたところで担当者が別の人に代わってしまう。

資産運用は長期的な視点を見据えて行うものだが、数年単位で担当者が代わってしまっては、いくら引き継ぎ等があっても一貫した資産運用に取り組むのは難しいだろう。

しかし、IFAは転勤や異動が原則ないため、生涯担当制を採用しており同じ担当者と共に一貫した資産運用に長く取り組むことができる。

豊富な商品ラインナップ

IFAは仲介業者だからこそ、多彩な金融商品を提供できる点に強みがある。

実際、多くのIFAは、SBI証券や楽天証券をはじめ、豊富な商品を取り揃える大手ネット証券と複数提携している。

近年、主にネット取引に特化し営業担当者を持たなかった大手ネット証券が、IFA向けのプラットフォームを整備するようになった。

その結果、IFAは国内の大手ネット証券が取り扱う幅広い金融商品の中から、顧客に最適な資産運用の提案をする事ができるのだ。

さらに、複数の証券会社の商品を仲介できるため、中堅証券会社が提供する特色ある金融商品を取り扱うIFAも存在する。

このようにIFAは特定の金融機関の商品に捉われず、提携先次第で幅広く柔軟な提案ができる点が最大の特徴だと言えるだろう。

ワンストップでお金の相談ができる

IFAは資産運用だけでなく、保険、相続、ライフプランニングなど、お金に関する幅広い相談にワンストップで応じてもらえる点も特徴だ。

証券会社の場合、一般的には証券取引や金融商品の売買以外の相談は対象外となることが多い。

一方、IFAは資産運用を軸にしつつも、保険商品の提案や相続対策、税務や老後資金などの相談を行っているケースもある。

資産運用を軸にお金にまつわる複数の課題をまとめて相談したい人にとって、ワンストップでお金の相談ができるのは非常に魅力的な特徴だ。

IFAに相談できる内容

IFAといっても、実際には法人やアドバイザーごとに相談できる業務範囲が異なる。

資産運用を中心に取り扱っているIFAもあれば、不動産や住宅ローンなどの不動産関連融資の相談まで幅広く対応しているIFAもいる。

例えば、不動産購入や住宅ローン選びのアドバイスを提供しているIFAもいれば、保険や相続対策まで幅広いお金の悩みを扱っているところもある。

このように、証券会社や銀行では必ずしもカバーできない分野まで踏み込んだ相談が可能な場合もある。

ただし、すべてのIFAが幅広い分野に精通しているわけではなく、それぞれに得意分野や専門領域があるため注意が必要だ。

事前に各IFA法人や担当アドバイザーのプロフィール・保有資格・実績などをよく確認し、自分の相談内容にしっかり対応できるかどうかを見極めておきたい。

IFAと他の金融機関との違い

ここまで読んでいただいた方にはご理解いただけたと思うが、現在、日本ではIFAが資産運用の相談先として注目されている。

ただ、「なぜIFAを選ぶ必要があるのか?」と感じる人もいるかもしれない。

実際、資産運用の相談先はIFA以外にも、大きく分けて以下の3つがある。

- 銀行

- 証券会社

- FP

これらの相談先はそれぞれ特徴が異なり、取り扱える金融商品やサービス範囲にも違いがある。

自分に合った相談先を選ぶためにも、IFAが他の相談先とどのように異なるのかを具体的に比較してみよう。

銀行とIFAの違い

| IFA | 銀行 | |

|---|---|---|

| 生涯担当制 | ○ | × |

| 顧客本位の 提案が しやすい | ○ | × |

| 商品 ライン ナップ | 個別株も対応可能 提携先次第で商品が豊富 | 個別株は不可 投資信託の選択肢は限られている 資産運用関連の商品は限られている |

| その他 | IFA探しが難しい 資産運用以外のお金の相談も可 IFA法人が銀行に比べて歴史が浅い、中小規模 | 最寄りの窓口などで相談しやすい 総合的なお金の相談は可能 銀行の本業である融資やローン、預金などに強みあり |

IFAは銀行と異なり、生涯担当制を採用しているため、長期間に渡り同じ担当者に資産運用の相談ができる。

一方、銀行は異動、転勤などがあるため担当者が代わってしまうことを前提に相談する必要がある。

またIFAは銀行に比べて顧客本位の提案をしやすい。

銀行の担当者は銀行の営業方針や販売ノルマなどに縛られるケースがあり、必ずしも顧客の利益を最優先できるとは限らない。

一方、IFAは特定の金融機関から資本上、独立した立場にあるため、自由度が高く、顧客に寄り添った提案を行いやすい。

さらに、取り扱える金融商品の幅広さもIFAの特徴だ。

銀行では扱えない個別株の仲介が可能であり、投資信託や債券などの商品ラインナップも、大手ネット証券と提携しているIFAであれば銀行以上に充実している。

ただし、「これまで預金で利用している銀行の方が相談しやすい」「銀行の本業である融資やローンなどに強みがある」「長年の実績や資本力がある銀行の信頼感」などIFAにはない良さも銀行にはある。

それぞれの強みを踏まえ、自分の相談内容や目的に応じて適切に使い分けたい。

証券会社(対面)とIFAの違い

| IFA | 証券会社 | |

|---|---|---|

| 生涯担当制 | ○ | × |

| 顧客本位の 提案が しやすい | ○ | × |

| 商品 ライン ナップ | 個別株も対応可能 提携先次第で商品が豊富 | 個別株も対応可能 証券会社次第で資産運用の商品が豊富 市場情報やアナリストのレポートなどに強み |

| その他 | IFA探しが難しい IFA法人が銀行に比べて歴史が浅い、中小規模 資産運用以外のお金の相談も可 | 対面証券に相談は気後れすることも IFA法人よりも大手、実績のあるところが多い 資産運用以外のお金の相談はしづらい |

証券会社も銀行と同様、転勤や異動があるため担当者はIFAのように生涯担当制とはいかない。

長期的に同じ担当者に資産運用の相談をしたい場合は、IFAが向いていると言えるだろう。

証券会社の担当者も銀行と同じく、会社の営業方針や販売ノルマなどの影響を受けやすい傾向があるからだ。

一方、IFAは特定の金融機関に属さず、独立した立場で営業できるため、より顧客本位の提案を行いやすい環境にある。

取り扱える商品の範囲については、証券会社もIFAも個別株式の投資が可能という点で共通している。

ただし、IFAが取り扱える商品ラインナップの豊富さは提携する証券会社次第であり、証券会社の場合はその会社の規模や方針によって差がある。

ただ一般に、銀行と比較すると、IFAと証券会社は投資性商品の取り扱い範囲が広い。

さらに、証券会社では保険や相続といった資産運用以外のお金に関する相談は通常、業務の対象外だ。

一方、IFAでは資産運用だけでなく保険、相続、ライフプランニングなどを含めて総合的に相談できる場合がある。

これはIFAの大きな特徴の一つだ。

一方で、証券会社にはIFA法人に比べて企業としての規模が大きく、長年蓄積された実績やノウハウが豊富にあるという強みがある。

多くのIFA法人は比較的歴史が浅く、中小規模で運営されているため、この点では証券会社に一日の長があると言えるだろう。

FPとIFAの違い

| IFA | FP | |

|---|---|---|

| 金融商品の仲介 | ○ | × |

| ワンストップで お金の相談 | ○ | ○ |

FP(ファイナンシャル・プランナー)は、主に家計管理やライフプランニングなど、個人のお金に関する幅広い分野の専門家だ。

IFAと同じく、FPもお金の相談をワンストップで受け付けている点では共通しているが、両者には明確な違いがある。

それは、FP単体では金融商品の仲介・販売ができないということだ。

特に「独立系FP」と呼ばれる人たちは金融機関に属さず、金融商品の販売や仲介をせずに、相談料だけで収益を得るビジネスモデルを採用している。

そのため、「商品を売り込まれたくない」「純粋にお金の相談だけをしたい」という人にとっては、FPは安心できる相談先となるだろう。

ただし、FP単体では資産運用の相談には対応できても、実際に金融商品の購入や運用を行う場合には、別途銀行や証券会社、IFAなどを介する必要がある。

なお、銀行や証券会社、IFAなどのアドバイザーにもFPの資格として、国家資格であるファイナンシャルプランニング技能士、民間資格であるAFPやCFP®を保有している人が多い。

そのため、資産運用を含め、家計や保険、相続など幅広い相談を一度に行いたい場合は、FP資格を持つ金融機関やIFA所属のアドバイザーに相談することも選択肢の一つだろう。

IFAの相談にかかる費用・手数料

IFAに資産運用の相談をする際には、費用や手数料について理解しておくことが大切だ。

IFAの手数料体系は主に以下の3つに分類できる。

- コミッション型(売買手数料型)

- フィー型(資産残高連動型)

- コンサルティング料金型

どの手数料体系を採用しているかはIFA法人によって異なり、複数の手数料体系を組み合わせているケースもある。

それぞれの手数料体系にはメリットとデメリットがあるため、自分のニーズや取引スタイルに合ったものを選ぶために、それぞれの特徴を詳しく見ていこう。

コミッション型(売買手数料型)

コミッション型は一般的な証券会社と同じタイプの手数料体系で、取引ごとに手数料が発生する仕組みだ。

日本のIFAでは、このコミッション型を採用しているところが比較的多い。

コミッション型のメリットとデメリットは以下の通りだ。

| メリット | 取引手数料がかかる代わりに、相談料を無料としているIFAが多く、相談自体のコストを抑えることができる |

|---|---|

| デメリット | IFAによっては、手数料収入を目的とした不要な回転売買を提案されてしまう可能性がある |

実際、多くのIFAでは資産運用に関する相談を無料で受け付けているが、注文を仲介する際に売買手数料が発生する仕組みとなっている。

コミッション型のIFAを選ぶ際には、取引ごとの手数料水準を事前にしっかりと確認しておくことが重要だ。

資産運用に必要な売買であれば問題はないが、顧客の利益より手数料収入を優先し、頻繁な取引を勧めるIFAも一部には存在する。

明らかに手数料稼ぎと思われる提案が多い場合は、相談先を見直すことも検討すると良いだろう。

フィー型(資産残高連動型)

フィー型とは、IFAに預けている資産残高に応じて一定の割合で手数料が発生するタイプの手数料体系だ。

この仕組みではIFA側は顧客の資産を増やすほど自身の収入が増えるため、IFAの立場から考えると資産を増やす動機付けが働きやすい設計と言える。

| メリット | IFAが投資家の資産増加に対する意欲を持ちやすい |

|---|---|

| デメリット | 資産が増えても減っても、資産残高に対して一定割合の費用がかかる 仮にIFAが十分な運用やアドバイスを提供できなかった場合でも費用は発生する |

メリットがある一方で、フィー型には上記のように注意すべき点がある。

IFA側が積極的な運用やアドバイスをしなくても、預けている資産額に応じた費用が発生するため、投資家にとっては運用成果に対する満足感が得られない可能性もある。

投資家が積極的にリスクを取って資産を大きく増やしたいと考えている場合でも、IFA側が資産の減少による手数料収入の減少を避けるため、保守的な運用を選ぶという利益相反が起こりうる点にも注意が必要だ。

コンサルティング料金型

| メリット | IFAの収入が資産運用の成果や取引量に左右されないため、利益相反が起きにくい |

|---|---|

| デメリット | 運用成果や相談の満足度にかかわらず費用がかかる 無料で相談できるIFAも多いため、相談料を負担に感じる |

コンサルティング料金型のIFAは、相談料のみで収入を得る仕組みのため、運用の内容や頻度に関わらず安定した中立的な立場で相談を受けることが可能だ。

一方で、多くのIFAが資産運用の相談自体を無料で受け付けている現状を考えると、相談だけで費用が発生することに抵抗を覚える投資家もいるだろう。

相談内容に十分満足できなかった場合でも費用が発生してしまうため、コンサルティング料金型のIFAを利用する際は事前に料金体系や相談内容をよく確認しておくことが重要だ。

IFA、誰に相談する?

簡単な質問に回答するだけ!

あなたに合ったIFAを紹介します

\ 簡単60秒!相談料は無料 /

IFAの3つのメリット

IFAを資産運用の相談先として選ぶメリットは以下の3つだ。

- 専門家の知見を活かして資産運用できる

- 中立な立場からの提案が期待できる

- 同じ担当者と長く資産を育てていける

「専門家の知見を活かして資産運用できる」という点は、銀行や証券会社、FPなど他の相談先にも共通している部分がある。

しかし、IFAが具体的にどのような専門性を持っているのか分からない人もいるだろう。

ここでは、IFAの持つ専門性や知識・資格などについて詳しく紹介する。

中でも、「中立的な提案が可能」「長期間同じ担当者に相談できる」という2つのメリットは、IFAならではの特徴だ。

ここからは、それぞれのメリットについて具体的に解説していく。

専門家の知見を活かして資産運用できる

IFAのアドバイザーは、多くが証券会社や銀行など金融機関で経験を積んできた人材だ。

投資知識や市場分析、金融商品についての専門性を有しており、証券会社や銀行の担当者と比較しても遜色ないケースが多い。

そのような専門家から、自分に合った資産運用のアドバイスを受けられるのがIFAのメリットだ。

資産運用にはすべての人に共通する「万能の最適解」は存在しない。

なぜなら、資産運用の中心となるポートフォリオは、一人ひとりのリスク許容度や期待リターン、収入状況、ライフイベント、年齢、将来的な目標など、さまざまな要因によって最適な組み合わせが異なるためだ。

近年ではウェブサイト、SNS、雑誌、テレビなど、多様な媒体で投資に関する情報が溢れている。

しかし、こうした不特定多数向けの情報が必ずしも個々の投資家の状況に適しているとは限らない。

プロであるIFAのアドバイザーが、投資家一人ひとりの状況を踏まえて提案した資産運用のほうが、より実践的で目標の達成に近づきやすいと言えるだろう。

中立な立場からの提案が期待できる

IFAは特定の金融機関との資本関係を持たず、営業方針や販売ノルマの影響を受けにくい立場にある。

そのため、より中立的で顧客の利益を最優先にした提案を期待しやすい。

もちろん、証券会社や銀行に所属するアドバイザーがすべて「顧客本位ではない」「不誠実である」と言うわけでは決してない。

誠実さや顧客への姿勢は、所属や立場を問わず、個々のアドバイザーによって異なる。

しかし、証券会社や銀行は営利企業であり、アドバイザーはその営業方針や販売ノルマに影響されやすいことも事実だ。

こうした状況下では、顧客本位になりづらい提案を受ける可能性があることに留意しておく必要がある。

IFAの独立性は、資産運用において中立的で顧客本位の提案を求める投資家にとって、魅力的で有力な選択肢になるだろう。

同じ担当者と長く資産を育てていける

IFAには基本的に銀行や証券会社のような全国規模の転勤や異動はない。

そのため、一人の担当者が長期にわたって顧客の資産運用に寄り添えるのが特徴だ。

資産運用は本来、数十年単位の長期的な視点で取り組むものだ。

その期間には結婚や子どもの進学、住宅購入、退職など、さまざまなライフイベントが発生する。

これらのイベントによって、資金の使い方や運用の目的・リスク許容度が大きく変化することも少なくない。

同じ担当者が長期的に関わることで、こうした個々の状況や人生の変化をよく理解した上で、適切で一貫したアドバイスを受けやすくなる。

担当者が頻繁に代わってしまうと、運用方針の再確認が必要になったり、信頼関係の再構築に手間がかかったりすることもあるだろう。

そのため、特に長期的な資産形成を望む人にこそ、一貫したアドバイスを受けられるIFAを選ぶメリットがあると言える。

\ あなたの条件に合うIFAを紹介 /

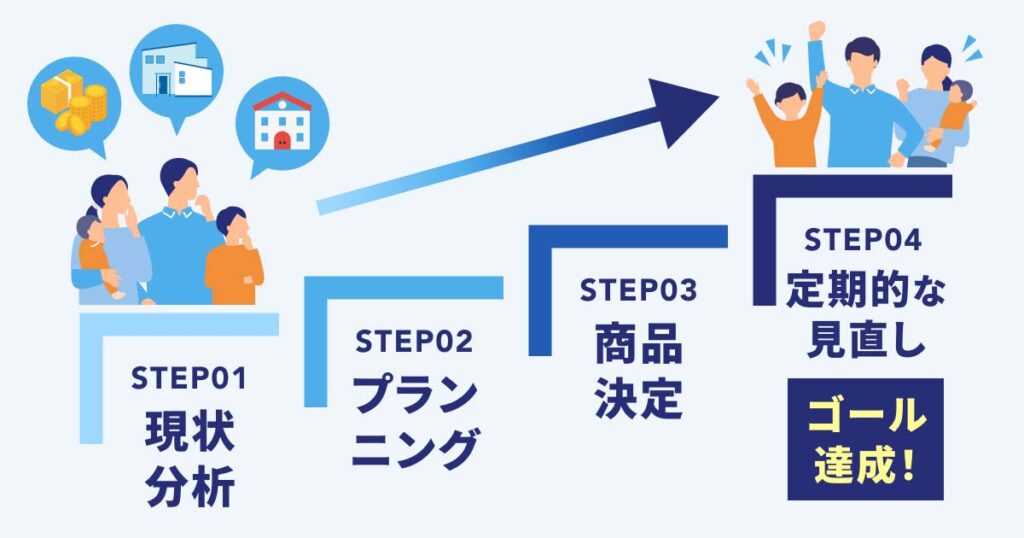

IFAへの相談〜契約までの流れ

IFAに相談し、実際に資産運用を始めるまでの一般的な流れを確認しておこう。

IFAとの契約や資産運用を開始するまでには、概ね以下の5つのステップがある。

- IFAを探す

- IFAと面談する

- IFAと契約する

- 資産運用の開始

- 定期的なフォロー

それぞれの項目を一つずつ見ていこう。

①IFAを探す

まずIFAを探すところから始めよう。

ただし、銀行や証券会社と異なり、IFAの探し方がよく分からないという人も多いかもしれない。

IFAを探す方法は、大きく分けて以下の3つがある。

- 知人や専門家から紹介してもらう

- インターネットの検索サイトでIFA法人を探す

- IFAマッチングサービスを利用する

知人や身近に信頼できる専門家がいる場合、IFAを紹介してもらうのは安心できる方法だ。

ただ、必ずしもIFAを紹介してもらえる人ばかりではないだろう。

そのような場合は、インターネットの検索サイトで「IFA」や「IFA法人」と検索してみる方法がある。

検索結果には複数のIFA法人の公式サイトが表示され、それぞれの実績、得意分野、所属するアドバイザーの情報などを確認することができる。

もう一つ便利な方法として、IFAと投資家をつなぐ「IFAマッチングサービス」の活用だ。

マッチングサービスを活用すると、自分の希望条件に適したIFA法人やアドバイザーを効率的に探せるだけでなく、面談や無料相談などがスムーズに進められるメリットがある。

②IFAと面談する

気になるIFAを見つけたら、次は実際に面談だ。

多くのIFA法人は資産運用の無料相談という形で面談を実施しているため、気軽に相談してみよう。

現在の資産状況、運用の目的、将来的なライフプランなど、お金に関する悩みや質問を具体的に伝えることが重要だ。

面談では次のようなポイントを確認するとよい。

- IFAが得意とする分野や、運用の提案方針が自分の希望と合致しているか

- 運用方針や手数料体系について具体的な説明があるか

- 質問に対して丁寧で分かりやすく回答してもらえるか

- アドバイザーとの相性やコミュニケーションがスムーズか

公式サイトやプロフィールだけでは分からない、アドバイザーの人柄や運用に対する姿勢などを面談を通して確認することが、最適な資産運用のパートナーを選ぶ上で非常に大切になる。

③IFAと契約

面談して資産運用のパートナーに相応しいと思えるIFAが見つかったら契約だ。

契約前に最低限、確認してほしいことは以下の通り。

- 費用体系

- サポートの範囲

- 取り扱っている金融商品

- 提携している金融機関と口座開設手続きの方法

IFAと一口に言っても提供するサービス内容は法人や担当者ごとに異なる。

資産運用を成功させるためにも、自分のニーズに本当に合ったサービスを受けられるかどうかを事前にしっかりと確認してほしい。

④資産運用の開始

IFAとの契約手続きが完了したら、いよいよ資産運用が始まる。

まずはIFAのアドバイザーと相談しながら、自分自身のリスク許容度や目標リターン、ライフプランに基づいたポートフォリオを構築していこう。

多くのIFAが採用しているのが「ゴールベースアプローチ」という考え方だ。

人生の具体的な目標を明確にした上で、逆算して資産運用を進めていく。

これは、単に資産を増やすだけでなく、老後資金や子どもの教育資金、住宅購入などの目標を実現するために必要な資産運用計画を立てる方法だ。

自身のライフイベントや状況を踏まえながら、IFAのアドバイザーとともに計画的な資産運用を進め、人生のさまざまな目標を実現するための第一歩を踏み出してほしい。

⑤定期的なフォロー

資産運用は長期的に取り組むことが基本だが、その期間中には自身のライフステージや資産状況、運用目的が変化することもある。

例えば、結婚や出産、転職、定年退職といったライフイベントの発生や、市場環境の大きな変動などによって運用の前提条件が変わることも少なくない。

こうした変化に対応し、適切な資産運用を継続するためには、定期的な目標やポートフォリオの見直しが必要になる。

そのため、IFAのアドバイザーから経済動向や定期的に運用状況の報告など、フォローアップをしてもらおう。

常に自身の状況に最適化された運用を行えるようにしておくことが重要だ。

\ あなたの条件に合うIFAを紹介 /

IFAのデメリット

IFAには、生涯担当制や中立的な提案、豊富な商品ラインナップなどのメリットがある。

一方で、資産運用の相談先として選ぶ際に注意したいデメリットも存在する。

特に以下の2つには気を付けたい。

- IFA法人の規模は小さい

- 信頼できるIFA探しが難しい

それぞれのデメリットについて詳しく確認していこう。

IFA法人の規模は小さい

IFA法人は一般的に大手の証券会社や銀行と比べると、規模が非常に小さい傾向がある。

例えば、大和証券やSMBC日興証券など大手証券会社の資本金は1,000億円2を超えているが、多くのIFA法人の資本金は1,000万円〜数千万円程度だ。

そのため、規模の面から「大切な資産を任せるのに不安を感じる」という投資家もいるかもしれない。

ただし、IFAはあくまでも金融商品を仲介する業者であり、顧客の資産自体は提携している証券会社に預ける仕組みだ。

日本の証券会社は金融商品取引法で顧客資産の分別管理を義務付けられているため、資産の保管や安全性に関しては、証券会社に直接預けている場合と同様に保護されている。

もし、投資家保護の面で不安に思っている人にとって、この点は安心材料となるだろう。

信頼できるIFA探しが難しい

IFAは特定の金融機関に縛られないため、顧客の立場に立った中立的な提案がしやすいことが強みとされている。

しかし、その独立性の高さゆえに、実際のアドバイザーの質や専門性には個人差がある。

なかには顧客の利益よりも自身の手数料収入を重視した提案を行うようなアドバイザーが存在する可能性も否定できない。

IFAを選ぶ際は、アドバイザー自身の専門的な知識や運用実績、倫理観、コミュニケーション能力などを事前に見極める必要があるが、実際にはこれらを客観的に評価するのは容易ではない。

そのため、近年は信頼できるIFAアドバイザーを選定・評価する仕組みを取り入れている専門のマッチングサービスもある。

IFA探しの際にはそういったマッチングサービスを利用するのも一つの手段だ。

\ あなたの条件に合うIFAを紹介 /

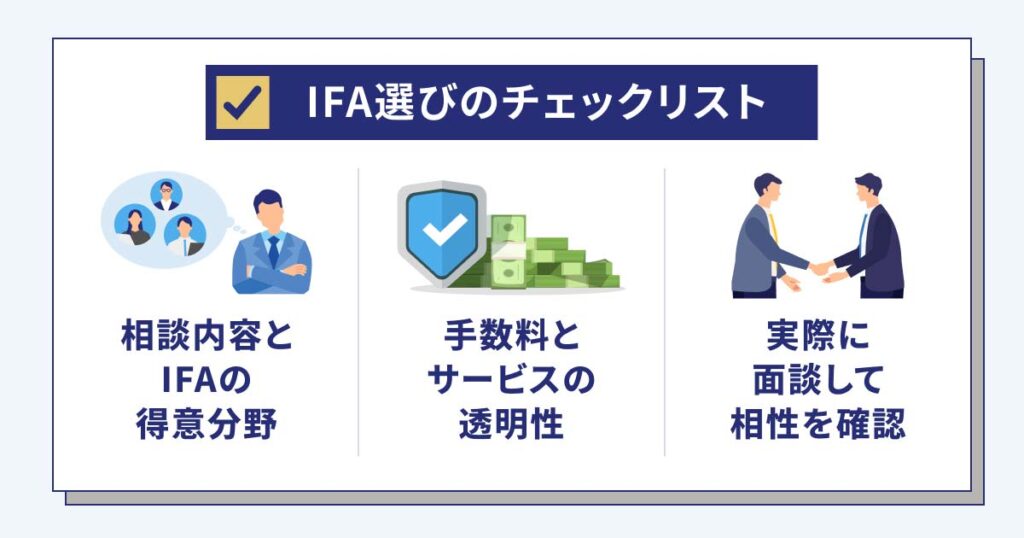

信頼できるIFAを探すコツ

「信頼できるIFAをどうすれば探せるのだろう」と疑問を感じた人もいるだろう。

そこで、IFAを探すコツを紹介する。

以下の3つを事前に確認することでより良いIFAを探せるはずだ。

- 相談内容とIFAの得意分野

- 手数料とサービスの透明性

- 実際に面談して相性を確認

それぞれ確認してみよう。

相談内容とIFAの得意分野

IFAにはそれぞれ得意分野や専門性がある。

例えば、個別株投資の銘柄選定に強みを持つIFAもいれば、保険や住宅資金など家計管理やライフプランニングの改善が得意なIFAもいる。

IFA法人によってサービスの提供範囲や専門分野は大きく異なるため、自分が相談したい内容とIFAの得意分野が一致しているかを事前に確認することが重要だ。

IFAのプロフィールや経歴、保有資格、実際の運用実績などを確認することで、そのIFAがどの分野に強みを持つのかを客観的に判断しやすくなる。

周囲の評判が良いIFAであっても、相談内容がそのIFAの専門分野とずれてしまうと、満足度の高いアドバイスは受けられないこともある。

相談内容とIFAの専門分野のマッチングをしっかりと行うことが、ミスマッチを避け、より納得できる資産運用を実現するためのポイントだ。

手数料とサービスの透明性

世界的なバリュー投資家であるウォーレン・バフェットは、「自分が理解できないものには投資しない」と述べている。

これはIFAを選ぶ際にも同じことが言えるだろう。

IFAの手数料体系や提供するサービス内容をよく理解しないまま資産運用を任せるのは望ましくない。

特に、手数料やサービス内容について質問した際に、IFA側から明確で納得できる説明が得られない場合は注意が必要だ。

資産運用の成果は、手数料やサービスの透明性にも大きく左右される。

契約を検討する際は、手数料体系の詳細やサービスの範囲を具体的に確認し、自分が十分理解・納得できるかどうかを判断基準にすることが重要だ。

実際に面談して相性を確認

IFAの公式サイトやプロフィールなどで得られる情報だけでは、本当に自分に合ったアドバイザーかどうかを判断することは難しい。

無料相談などの面談を活用し、アドバイザーの対応や説明の丁寧さ、提案の内容、自分とのコミュニケーションの取りやすさなどを直接確認するとよい。

どれほど手数料体系や商品ラインナップ、提供されるサービス内容が良くても、アドバイザー自身の能力や人柄、コミュニケーションの相性が良くなければ満足度の高い資産運用は実現しにくい。

IFA選びでは、アドバイザーをあなたの目でしっかりと確認してほしい。

\ あなたの条件に合うIFAを紹介 /

あなたにマッチしたIFAに出会うなら「資産運用ナビ」

相性の良いIFAに出会うのは難しいと感じた人もいるだろう。

そこで、おすすめのサービスが「資産運用ナビ」だ。このサービスには、あなたにマッチしたIFAに出会う仕組みが備わっている。

サービスの概要とメリット、実際の利用者の声を紹介するので参考にしてほしい。

どんなサービス?

「資産運用ナビ」はIFAの検索サービスだ。マッチングサービスと考えても分かりやすい。

使い方はとても簡単だ。専用フォームに相談したい内容や金融資産、相談に必要な個人情報などを入力して送信すれば、あなたに合ったIFAがリストアップされる。

その中から気になったIFAに相談できる仕組みだ。

メリット

メリットは大きく分けて以下の3つだ。

- アドバイザーを指名できる

- 無料相談できる

- 何度でも利用できる

「資産運用ナビ」ならIFAのプロフィールを確認して相談するアドバイザーを指名できる。

金融機関やIFA法人で相談をするとアドバイザーの指名ができないのが一般的で運任せになってしまう。

しかし、自分の判断で相談する人を指名できるのはメリットだ。

そして相談は無料でできる。無料相談の中でアドバイザーの人柄や相性を確認できる点も本サービスの強みだ。

もし話をしてみて相性が合わないと感じても安心してほしい。

無料で別のアドバイザーに何度でも相談できるため、納得できるまであなたに合った人を探せる。

利用者の声

実際に利用した人の声を紹介する。サービスを利用する際の参考にしてほしい。

自分にあったIFAを探すのが大変だが、サイトを通じて紹介してもらえた。

事前にこちらの要望をある程度詳細に汲み取った上でマッチングできた。

実際にIFAに会えていい話が聞けた。

今回の目的は主に相続対策を含めた資産運用の相談だったが、その運用に強い業者をご紹介いただけた。

押し付けない、お客のことを誠心誠意考えていた担当者に当たった。

利用者の方からは実際にIFAを探す際に十分に役にたったという肯定的な意見が多数あった。

IFAと普段の生活で関わりがない人、紹介のつてがない人でも「資産運用ナビ」を使えば全国の条件に合うアドバイザーとマッチングできる。

もし、良い人がいなくても相談無料なので金銭的に損をすることはない。安心して利用してほしい。

\ あなたの条件に合うIFAを紹介 /

IFAを探すなら資産運用ナビを活用しよう

資産運用先としてのIFAについて解説した。銀行や証券会社、FPなどと並びIFAは近年、急速に数が増えており資産運用相談先の選択肢として注目されるようになった。

特に中立な立場からの提案や生涯担当生、幅広い商品ラインナップやワンストップでのお金の相談ができることにメリットを感じるならIFAは、あなたにとっておすすめの資産運用の相談相手となるはずだ。

ただし、IFAはそれぞれのアドバイザーの専門性やサービス、手数料体系、人柄など本当に様々だ。

そのため、良いIFAを選ぶこと自体が難しい。その課題を解消するなら「資産運用ナビ」がおすすめだ。

IFA選びをする際に必要なアドバイザーそれぞれのプロフィールや専門性を確認でき、実際に相談を通して資産運用のパートナーを納得できるまで選べる仕組みになっている。

無料で使えるので資産運用について悩みがあれば気軽にアドバイザーに相談してみよう。

もし、あなたがIFAを探すなら、ぜひ活用してほしい。

\ あなたの資産を任せられるIFAがいる /

IFAに関するQ&A

\ あなたの資産を任せられるIFAがいる /